时间:2016-12-04 点击: 次 来源:每日经济新闻 作者:左越 杨建 - 小 + 大

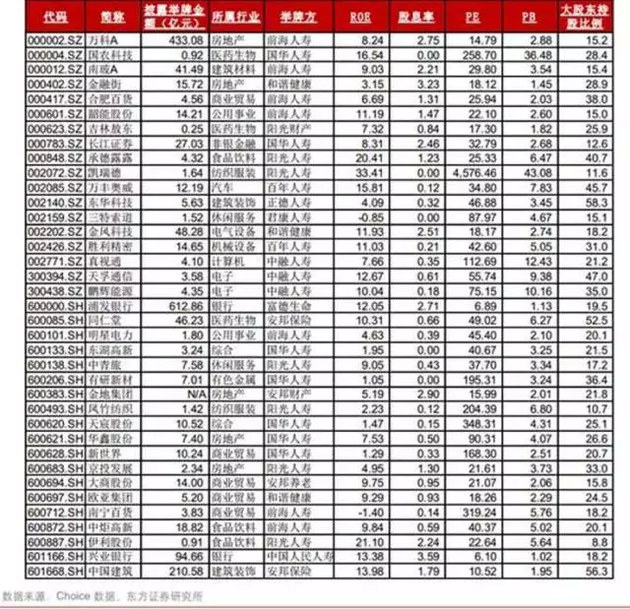

| 在今天(12月3日)举行的中国证券投资基金业协会第二届第一次会员代表大会上,证监会主席刘士余的一番讲话,让四座皆惊。 在演讲中,刘士余向“野蛮人”喊话: 希望资产管理人,不当奢淫无度的土豪、不做兴风作浪的妖精、不做坑民害民的害人精。 你用来路不当的钱从事杠杆收购,行为上从门口的陌生人变成野蛮人,最后变成行业的强盗,这是不可以的。 这是在挑战国家金融法律法规的底线,也是挑战职业操守的底线。 证监会主席用如此严厉的措辞,在整个证监会监管历史上也甚是罕见,究竟是什么情况,让刘士余如此毫不留情面? 刘士余警告“野蛮人”  图片来源:证监会官网 从证监会网站演讲稿全文可以看到,刘士余今天的警告,直指“野蛮人”,向市场传达出鲜明的监管态度。 刘士余表示,“最近一段时间,资本市场发生了一系列不太正常的现象,你有钱,举牌、要约收购上市公司是可以的,作为对一些治理结构不完善的公司的挑战,这有积极作用。 但是,你用来路不当的钱从事杠杆收购,行为上从门口的陌生人变成野蛮人,最后变成行业的强盗,这是不可以的。这是在挑战国家金融法律法规的底线,也是挑战职业操守的底线,这是人性和商业道德的倒退和沦丧,根本不是金融创新。”  刘士余3日演讲稿部分内容(图片来源:证监会网站) 从万科股权之争开始,A股市场的投资者对“野蛮人”这个概念就不再陌生。在万科之后,险资大举扫货的势头愈加猛烈,比如安邦系买入中国建筑(601668,股吧)、前海人寿增持格力电器(000651,股吧)等等。 相比公募、私募、券商(自营)等机构,险资力量手笔之大,让市场叹为观止。以中国建筑为例,在刚刚过去的11月里,中国建筑在不到10天里两度被安邦系举牌,安邦系目前已持有中国建筑普通股30亿股,占普通股总股本的10%,根测算,安邦仅在中国建筑一只股票上耗费的资金就达200亿元以上。 因万科之役而成名的前海人寿,同样也是大手笔。三季报数据显示,其持有东阿阿胶(000423,股吧)、南玻等超过40家上市公司股份。 每日经济新闻(博客,微博)(微信号:nbdnews)记者注意到,根据东方财富(300059,股吧)choice金融终端数据,2016年以来至今,沪深两市已有58家上市公司遭遇近百次举牌,各路保险机构已经买入多家上市公司共计762.36亿股股份。  但如何界定投资者是否是“野蛮人”的身份,包括上市公司在内的市场各方都心存疑虑。因为处理不当,极容易引发资本和上市公司管理层交恶,进而对上市公司的人员稳定性、经营管理带来冲击,比如王石因多次向宝能方面道歉,就是这类风险的集中体现;前段时间南玻A高管集体辞职,也是公司管理层和前海人寿(宝能)方面矛盾集中爆发的结果。 刘士余提到,资产管理行业担负着满足社会多元化投资需求,甚至满足把资金转换为资本服务实体经济的重担。行业机构、协会、监管部门等相关方面要深入学习习近平总书记系列讲话精神,主动作为,紧紧围绕国家经济社会发展的大局,在服务供给侧结构性改革、三去一降一补的五大重点任务,在惠民生、防风险、提升民族金融业国际竞争力的方面,更好地体现和实现自身价值。 险资年末扫货 有私募人士表示,保险资金举牌上市公司,是保险公司权衡自身资产负债后的必然结果。 一方面,低利率时代叠加经济增速放缓,保险公司面临“资产荒”。另一方面,源源不断的保费收入,带来了资金配置的巨大压力,倒逼险资忍受较高风险以获取较高收益,但这样又使得资产配置风险敞口提升。尤其是险资在股票市场上的大量增持甚至频频举牌,一些险资进入的股票直线拉升,其面临的波动风险更令人担忧。 今年保监会出台的新政正式实施,其中要求综合偿付能力充足率要求大于100%,核心偿付能力充足率要求大于50%。综合偿付能力充足率按“实际资本/最低资本”计,实际资本则按“认可资产-认可负债”,这其中认可资产以会计报表账面价值确认。 如此一来,如果保险公司股票账面价值越高,那么资产就越多,越有可能达到偿付能力要求,否则保险公司的股东就需要拿出真金白银去补充资本,以达偿付能力要求。 对此有私募人士指出,准确来说,举牌上市公司的是寿险公司,而不是产险公司,因为寿险公司通过发行寿险产品,从社会上拿到了很多资金,这些资金成本相对比较高,动不动5%以上。但如今大家面对的是资产荒,这么多资金需要寻找投资标的,但不好找投资标的;当前的A股市场经过几次大跌,已经具备了很好的投资价值,尤其是一些业务稳定、收益稳定、自由现金流充沛的公司更具投资价值。 保险资金选择在年末时一路买买买,推动股价一路拉升,那么在年终结算的时候,确认的资产数额也就越多,也就越接近偿付能力达标线。所以说,提升持仓股票市值成为提升偿付能力最快的捷径。 有业内人士举例算了一笔账,按照保监会对保险公司的偿付能力监管要求,通过举牌上市公司,初始投入100亿,举牌必然导致股价上涨,结果100亿的股票市值涨到了200亿,按照偿付能力监管规则计算认可资产,其实际资本有望增加40亿,保险公司不需要额外资本金就可以实现良好的财务效果。 市场各方观点 那么,对于刘士余今天这番讲话,市场各方又是怎么看的呢? 上市公司观点: 12月3日,在北京举行第16届中国经济论坛上,格力电器董事长兼总裁董明珠对险资进入格力电器一事也首度公开回应。 据新浪财经报道,董明珠在论坛上回应称,投资者应该通过实体经济的发展获益,而非低买高卖。在被问及格力如果被举牌将采取何种措施时,董明珠表示,不会因为资本的变化影响情绪,希望不要对举牌进行应对。“某些资本应该自我反省,到底怎么做投资”、“如果成为中国制造的破坏者,他们是罪人”。对于当前保险资金凶猛举牌的现实,董明珠表示,投资是好现象,但通过概念炒高股票,会对社会造成伤害。 对于此次证监会主席如此强有力的表态,每日经济新闻(微信号:nbdnews)记者今日致电南玻A两位原高管,对方均以“现在不方便评价”为由婉拒了记者的采访。 保险资金观点: 每日经济新闻记者就此采访了几家曾在A股市场上有举牌动作的保险公司。 恒大人寿方面表示:“较为敏感不便回应,该演讲与公司没有多大的关系。” 截至记者发稿,前海人寿、富德生命人寿等公司也均未对此事作出回复。 投资机构观点: 国泰君安分析师刘斐凡表示,合规的资金(包括险资)入市是有利于公司成长的。过去几年地产行业估值没什么变化,但地价飙升好几倍,那未来极有可能存在估值修正的机会,这是险资配置资产,当然也包括地产企业的股权的重大动力,分享企业成长带来的红利。 上海某大型机构总经理向每日经济新闻记者表示,“对于恶意收购我认为应该要就事论事,看整个运作的过程,究竟是恶意收购有问题还是资金募集有问题,这其实是两个不同的问题,大家不要混在一起。恶意收购在全球并不是新鲜的事情,也不是洪水猛兽,只不过在中国比较新。在恶意收购的过程当中,从监管的角度,还是要依法,只要法律可以允许的,就是正常的。但如果募资的过程或者募来的钱的性质是有问题的,或者说所运用的一些结构跟募集资金的法律法规有冲突,那确实也是不合法、不合规,不过这跟收购本身没有关系,是募钱的过程有问题”。 业内观点: 新城控股高级副总裁欧阳捷表示,对于野蛮人的定义其实一直都是很模糊的,是不是野蛮人很难从投资开始就能看清楚的。 他认为投机者基本上可以认为是野蛮人,其进入公司的目的是获取资源、最大限度榨取所投资公司的潜在价值,因此,一定会首先取得控制权,一定会破坏公司的治理结构,一定会排斥异己、排除阻碍榨取剩余价值的所有障碍,绝不会顾及所投资公司的短期震荡和长期发展,因为投机,因此会在榨干所有价值之后求得自己全身而退,不会顾及其它投资者、员工、客户的利益。 广东省房地产研究会副会长韩世同在接受每日经济新闻记者采访时表示,用不合规的资金去收购公司的股权,当然是不合法的,但当下的难点恰恰在于怎么界定资金是否合规?如果资金来源合规,正当的股权买卖应该得到保障,大股东的权利应该得到尊重。既然进入资本市场,就要用资本说话,职业经理人超越股东权利是否也应该得到制约? 私募观点: 西藏琳琅投资王琳表示,目前国家的大政方针首先是稳增长、调结构、促改革、惠民生。其次是防金融风险、防资产泡沫,极力避免金融资本脱实向虚,积极引导金融资本流向实体经济。而金融资本的真正作用是推动实体经济的发展,推动产业转型;但是目前一些金融资本,尤其是一些举牌资金,对实体经济造成了极大的冲击,对实体企业的股权是一个威胁,造成了金融资本的脱实向虚,与目前国家的大政方针背道而驰。 南京胡杨投资张凯华告诉每日经济新闻(微信号:nbdnews)记者,目前来看,杠杆资金对上市公司举牌的负作用大于正作用,而资本市场上真正的收购是通过资本的介入,更好地使上市公司更好的发展,提升上市公司的质量。 而从目前险资举牌来看,给市场带来的是负面影响,有的甚至是为了一波股价炒作,把一些优秀的上市公司沦为资本的工具,这样对中国经济有较大的伤害作用。 |